UNIDAD 1 INTRODUCCIÓN A LAS FINANZAS

Antecedentes de las finanzas

Una realidad innegable y verdadera situación para las economías mundiales es la integración

comercial y cooperación económica, que ha surgido en el presente siglo por este fenómeno llamado

globalización, lo que ha ocasionado en las economías emergentes una reacción vertiginosa para

sobrellevar las condiciones de manera equitativa a las posibilidades del entorno, esto ha generado

cambios en la cultura económica social en el orden operativo de las regiones y ciudades que buscan

aglutinarse del mejor modo, para continuar de manera positiva en el escenario económico.

Por lo anterior, se hace presente el apremiante esfuerzo de entender mejor el funcionamiento y manejo

de los recursos de la organización. Del mismo modo, uno de los principales factores a considerar es la

comprensión de las finanzas y su representación al interior de las organizaciones, esto como

herramienta de reforzamiento del conocimiento en la utilización de instrumentos que faciliten el manejo

y comprensión de los recursos financieros, así como la forma en que estos inciden en la redirección de

los planes operativos y metas de la empresa, llamados estados financieros.

- Desde la evolución del ser humano hasta la civilización

- Una de las necesidades primarias para su subsistencia, era la recolección de insumos y

materiales que le apoyaran en el recorrido de sus travesías en la búsqueda de las zonas

propicias para su hábitat y colonización. Esto los obligaba a buscar formas para llevar una

contabilidad de sus recursos, mismos que representaban su fuerza y poder como colonias,

obligándolos cada vez a adoptar un sistema numérico que les permitiera llevar un conteo y

control de sus recursos, generando así la necesidad de adoptar medidas que facilitaran las

formas y medios de registro para la contabilidad de sus pertenencias, propiciando el

descubrimiento de la herramienta usada hasta nuestros días, llamada finanzas, la cual va

marcando pauta en la evolución de las mismas de acuerdo a la necesidad de los tiempos, es

por ello que en el presente tema abordarás el origen e importancia de las finanzas.

- Una de las necesidades primarias para su subsistencia, era la recolección de insumos y materiales que le apoyaran en el recorrido de sus travesías en la búsqueda de las zonas propicias para su hábitat y colonización. Esto los obligaba a buscar formas para llevar una contabilidad de sus recursos, mismos que representaban su fuerza y poder como colonias, obligándolos cada vez a adoptar un sistema numérico que les permitiera llevar un conteo y control de sus recursos, generando así la necesidad de adoptar medidas que facilitaran las formas y medios de registro para la contabilidad de sus pertenencias, propiciando el descubrimiento de la herramienta usada hasta nuestros días, llamada finanzas, la cual va marcando pauta en la evolución de las mismas de acuerdo a la necesidad de los tiempos, es por ello que en el presente tema abordarás el origen e importancia de las finanzas.

- Siglo XIX

- El comienzo de las finanzas se remonta a partir del siglo XIX, donde una de las principales razones de su existencia era encontrar una forma de pasar de los sistemas tradicionales de registros contables a métodos y documentos que les permitieran asegurar la administración del valor de la empresa y las relaciones contractuales entre los socios, para dar lugar al cumplimiento de sus obligaciones de manera certera. Lo anterior obligó a las empresas a considerar a las finanzas como una alternativa segura e innovadora de llevar el registro y valor de las mismas de forma clara y correcta. Por ende, las finanzas en las empresas se manejaban mediante libros contables para controlar su teneduría y registrar sus valores.

- Siglo XX

- Para el siglo XX, las condiciones económicas mundiales se aceleraban, gracias a la revolución industrial, que caracterizó a la época por obligar a las empresas a tratar de ser más tenaces en la forma de controlar y llevar a cabo sus registros económicos y contables para atender la demanda del mercado. Esto generó que las empresas centraran mayor importancia en las finanzas, a tal grado de crear instrumentos de crédito, acciones con valor económico, contratos económicos, etcétera, con el fin de utilizarlos como mecanismos de financiación e instrumentos de protección al riesgo de capital, al momento de asociarse con otras empresas para atender las exigencias del mercado y controles de seguridad. Con ello se favoreció al cumplimiento de condiciones contractuales en los negocios, dando origen a lo que actualmente conocemos como finanzas, estudio económico y movimientos en las cuentas de las empresas que permiten reconocer su estado de liquidez, así como la forma de maximizar su nivel de rendimiento económico.

- Siglo XXI

- Ante el contexto de la economía globalizada del siglo XXI, la apertura de mercados altamente competitivos y cambios vertiginosos, las empresas han tenido que reforzar sus esfuerzos para lograr permanecer exitosamente en el mercado. Se han encontrado ante la necesidad de fortalecer su estrategia financiera, a fin de medir y controlar los riesgos, anticiparse y obtener provecho de eventos que representen ventajas competitivas y elevar el valor de la empresa. El rol que debe asumir el administrador financiero, hoy en día, es el de generador de cambio. Este siglo se ha caracterizado por el rápido avance de la tecnología, cuyo uso ha causado un gran impacto en las empresas, ya que agiliza el trabajo, hace posible la comunicación sincrónica al interior y exterior de la organización, coadyuva a la innovación y la competitividad.

La nueva tecnología se ha convertido en un gran apoyo para el personal a cargo de la gestión financiera de las empresas, ya que imprime

velocidad, eficiencia, calidad, confiabilidad y oportunidad al registro y procesamiento de la información financiera, además de agilizar la

interacción y comunicación entre las diferentes áreas funcionales y con otras entidades. Las Tecnologías de Información y Comunicación

(TIC) permiten que el personal realice sus actividades y comparta información desde cualquier lugar y en cualquier momento.

Se han desarrollado infinidad de paquetes de software y aplicaciones específicos para la gestión contable y financiera de la empresa, a

continuación citaremos algunos ejemplos:

Una razón para poner en contexto la importancia de las finanzas es:

Las finanzas tienen como propósito:

Estudiar y evaluar la situación económica financiera de la empresa,

funcionando como instrumento de apoyo para la toma de decisiones,

basado en la maximización de los recursos que se refleja en el cúmulo

de las utilidades de la empresa, es decir, las finanzas tienen a su

cargo la administración y manejo de los recursos económicos de las

organizaciones. Estas se manejan mediante registros, criterios, formas

de representación en términos cuantitativos y monetarios, derivado de

las transacciones realizadas en la empresa, con el objetivo de facilitar

y proporcionar información útil y veraz para la toma de decisiones.

Los autores Guajardo y Andrade (2008), argumentan que la información financiera es el idioma de los negocios, debido a que se encarga

de generar y comunicar información útil para la oportuna toma de decisiones de los acreedores y accionistas de un negocio, así como de

otros, por ejemplo, público interesado en la situación financiera de una organización. Es conveniente aclarar que en el caso de las

organizaciones económicas lucrativas, uno de los datos más importantes que genera la contabilidad e información financiera de la cual es

conveniente informar, es la cifra de utilidad o pérdida. En efecto, la cuantificación de los resultados (beneficios netos) de la realización de

actividades comerciales o industriales, o de la prestación de servicios a los clientes y su correspondiente efecto en el valor de la

organización económica, es un dato de suma importancia para los accionistas y acreedores de un negocio.

Reflexionando la aportación de Guajardo y Andrade sobre la información financiera, las finanzas se consideran una

herramienta administrativa vital para controlar y evaluar las condiciones económicas de la organización, apoyando

el aseguramiento de la toma de decisiones basadas en la creación de certidumbre y desarrollo de los planes

presentes y futuros de la empresa.

Partiendo del estudio de la función principal que representan las finanzas al interior de las organizaciones, en el manejo y control de los

recursos económicos financieros, se pone en contexto la interpretación y ubicación de las finanzas en las PyME, reflejándose en dos

principales áreas de oportunidad:

- Servicios financieros

- Constituyen la parte de las finanzas que se dedica a diseñar y proporcionar asesoría y productos financieros para las los individuos, la empresa y gobiernos.

- Finanzas administrativas

- Se ocupan de las tareas del administrador financiero en la empresa de negocios. Manejan activamente los asuntos financieros de cualquier tipo de empresa , financiera o no, privada o pública, grande o pequeña, lucrativa o sin fines de lucro, realiza tareas financieras tan diversas como la planificación, la extensión de crédito a clientes, la evaluación de fuertes gastos propuestas y la recaudación de dinero para financiar las operaciones de la empresa.

Fuente: Gitman (2007:3)

En resumen, el campo de las finanzas es amplio y dinámico, está presente en muchas áreas de oportunidad para las PyME, debido a que

complementan el desarrollo de sus actividades operativas y financieras del negocio, por lo cual se tornan indispensables para el control y

registro de sus operaciones, que les permita conocer el comportamiento de las actividades y determinar a través de ellas el grado de

rentabilidad, liquidez o capacidad de pago.

A continuación se presenta un ejemplo aplicado a una PyME a una situación dada para interpretar mejor el apoyo de las finanzas en la empresa.

Ejemplo:

Una negocio dedicado a ofrecer recorridos turísticos en playa del Carmen, Cancún, en los últimos dos periodos turísticos detectaron una insuficiencia en la prestación de sus servicios dentro de la gama que ellos ofrecen, orillándolos a considerar el apoyo bancario, mediante la solicitud de un préstamo económico, para la adquisición de dos camionetas con el fin de reforzar sus funciones; uno de los primeros requisitos solicitados por la institución bancaria, son los estados financieros plenamente auditados o bien la declaración de impuestos de los últimos meses, esto con la intención de analizar y conocer la situación económica de la empresa a través del comportamiento de sus finanzas.

A continuación se presenta un ejemplo aplicado a una PyME a una situación dada para interpretar mejor el apoyo de las finanzas en la empresa.

Ejemplo:

Una negocio dedicado a ofrecer recorridos turísticos en playa del Carmen, Cancún, en los últimos dos periodos turísticos detectaron una insuficiencia en la prestación de sus servicios dentro de la gama que ellos ofrecen, orillándolos a considerar el apoyo bancario, mediante la solicitud de un préstamo económico, para la adquisición de dos camionetas con el fin de reforzar sus funciones; uno de los primeros requisitos solicitados por la institución bancaria, son los estados financieros plenamente auditados o bien la declaración de impuestos de los últimos meses, esto con la intención de analizar y conocer la situación económica de la empresa a través del comportamiento de sus finanzas.

Considerando la función e importancia de las finanzas, como encargada de la administración de los recursos económicos de la empresa, es

conveniente que la persona a cargo de la ejecución de las tareas (Ejecutivo financiero) tenga clara sus actividades, debido a que éstas

contribuyen de manera significativa en el aseguramiento del éxito esperado, conforme los planes establecidos por la organización.

Por esta razón es conveniente que comprendas las funciones y actividades del ejecutivo financiero en la siguiente figura:

Por esta razón es conveniente que comprendas las funciones y actividades del ejecutivo financiero en la siguiente figura:

Tomando en consideración el contenido de la figura anterior, los autores delimitan que las funciones del ejecutivo financiero consisten, de manera concreta, en la evaluación de las condiciones economicas y financieras, optimización de los recursos financieros en el aumento del valor fisico y económico de la empresa.

En consecuencia, se torna indispensable tener presente la importancia que representan las funciones y actividades del ejecutivo financiero al interior de la empresa, debido a que de él se derivan las decisiones presentes y futuras de la organización, mediante el manejo de los recursos económicos de la misma. Por lo tanto, su función es clave para las PyME, pero en su gran mayoría las organizaciones subestiman el apoyo y eficiencia que representa el ejecutivo financiero, lo que ha generado que dejen de lado su consideración y se hacen a la idea que solo aplica para las grandes empresas. Finalmente, es indispensable que la dirección o gerencia considere al ejecutivo financiero como parte estratégica para el desarrollo de las actividades de apoyo que habrá de direccionar a la empresa hacia el éxito.

Una vez analizadas las funciones del ejecutivo financiero, es necesario abordar las disciplinas que apoyan a las finanzas, esto con la intención de relacionar la presencia de las mismas como herramienta cuantitativa universal y sustancial para el desarrollo de las actividades y planes de trabajo, emitidas por las demás áreas de la empresa.

De acuerdo a su naturaleza y función, las finanzas juegan un papel importante en la mayoría de las disciplinas profesionales, debido a que su cooperación e interacción con otras áreas aseguran el cumplimiento de los objetivos de la empresa, por lo que es evidente e indispensable su consideración. Por consiguiente, se presenta a continuación las principales disciplinas en las que se apoyan las finanzas:

Ejemplificando lo anterior:

Una empresa dedicada a la producción de juguetes infantiles considera lanzar un nuevo producto, buscando satisfacer las exigencias del mercado actual y para generar la certidumbre necesaria sobre la respuesta del mercado. Se necesita la combinación del estudio de la economía para obtener el comportamiento de los índices económicos que, a su vez, llevarán a la empresa a realizar sus estimaciones de venta y contables correctamente, esto mismo permitirá conocer de forma puntual sus costos operativos.

Lo que fusionará por inercia varias disciplinas para la obtención de información relevante para el manejo de sus recursos económicos, a través de la economía, ventas y contabilidad; por lo tanto, la administración necesita, en su gran mayoría, de los planes generales de las áreas involucradas en el desarrollo del proyecto; del mismo modo, es necesaria la colaboración del marketing para la publicidad del nuevo producto y con ello obtener un impacto en las ventas.

Finalmente, se puede observar que los planes operativos de las empresas se tornan cada vez más multidisciplinarios para el aseguramiento de su éxito.

En el ejemplo anterior, puedes apreciar la importancia que representa para las organizaciones la utilización de las finanzas como herramienta para el manejo de la información financiera, además que de ella se deriva la administración de los recursos económicos que respaldan la toma de decisiones, por ende, esta disciplina representa más que una herramienta de apoyo en las funciones y manejo de la empresa, pone muy en claro las responsabilidades y funciones del ejecutivo financiero en el contexto operativo y funcional en esta área, además del valor que genera la interacción de otras disciplinas en el desarrollo de las funciones y resultados de la organización.

Para concluir con el tema, se puede resumir sobre la importancia que representa el manejo y la preocupación por las finanzas en las PyME, radica en contar con sistemas eficientes para la administración de sus recursos. Del mismo modo, el éxito de estas yace en el desempeño de las funciones del ejecutivo financiero, las cuales se traducen en la tenacidad del manejo de sus recursos, mediante la coordinación y control en la preparación de pronósticos y planeación para la toma de decisiones, de ellos se derivan los planes presentes y futuros que marcarán el rumbo de la empresa. Todo esto no sería posible sin el apoyo de las disciplinas no financieras, las cuales aportan de manera significativa las bases para el cumplimiento de los planes generales de la organización.

En el siguiente tema se abordarán las características y la naturaleza que describen a los estados financieros como elementos básicos para el manejo de los recursos financieros de las PyME.

1.2 Los estados financieros

En el presente tema se abordarán los elementos que integran y definen a los estados financieros por su naturaleza, los cuales te ayudarán a comprender mejor la interacción de los mismos en el desarrollo de las actividades en la empresa. Una realidad a la que se enfrentan las PyME, en su mayoría, es el desuso y desaprovechamiento de esta herramienta como instrumento de control y evaluación del comportamiento de sus recursos físicos y económicos de manera conjunta, lo cual para su entendimiento y valoración se describirá de forma concreta.Continuando con la descripción general del análisis de la información financiera de las PyME, se te presentará una de las herramientas universales básicas que se utilizan para la evaluación interna y externa de las organizaciones, llamada estados financieros, los cuales se tornan fundamentales para el entendimiento y manejo de la información financiera adecuada, convirtiéndose en una función vital para la competitividad de las empresas del presente.

Hoy en día, la operación de los negocios conlleva una serie de acciones, las cuales en su gran mayoría, implican movimientos económicos, estos como base en sus operaciones cotidianas, es decir, entradas y salidas de efectivo derivadas de sus acciones comerciales, donde por naturaleza, las organizaciones deben controlar y registrar sus movimientos de manera que les permitan tener una apreciación clara y exacta de su comportamiento económico.

Una de las principales herramientas para dar cumplimiento a todo lo anterior, de manera sistemática y tangible, son los estados financieros, los cuales proyectan las condiciones económicas a través del registro y ajuste del proceso contable de la empresa, representado en un informe donde el producto final es llamado ciclo financiero, que permite apreciar la rentabilidad y liquidez de la PyME.

Para ejemplificar lo anterior se muestra lo siguiente:

Explicación

Para cuantificar la utilidad o pérdida de un negocio, primero se elabora el estado de resultados, una vez calculada esta cifra pasa a formar parte del estado de variaciones en capital contable, ya que es uno de los motivos principales por el que se puede modificar esta partida. Asimismo, el saldo final obtenido en ese informe financiero corresponderá al saldo de capital contable dentro del balance general o estado de situación financiera. Paralelamente, se elabora el estado de cambios en la situación financiera, para explicar los motivos por los cuales cambió la cifra del efectivo de un año con respecto al anterior. El saldo de efectivo que aparece en dicho informe corresponderá al saldo de la partida de efectivo dentro del balance general.

Por lo anterior, es necesario conocer la definición y elementos que describen la clasificación de los estados financieros básicos, función que representa una aplicación indispensable para la elaboración de los mismos en la empresa.

Los estados financieros son documentos que muestran la información contable representada en forma de reporte, describiendo los resultados de las operaciones de la empresa de manera concreta a un tiempo determinado, basándose en el proceso operacional y contable de la misma, los cuales se clasifican en estado de resultados o de pérdidas y ganancias, de variación en el capital contable, de situación financiera o balance general y de cambios en la situación financiera o de flujo de efectivo , los cuales se describen a continuación:

Tanto se menciona sobre el estado de resultados y su naturaleza, que cada vez es más común encontrar interpretaciones y descripciones con distintos enfoques en contenidos, partidas o cuentas, que en algunas ocasiones tienden a confundir al interesado en el tema, esto sucede debido a que no todas las organizaciones tienen las mismas operaciones y los registros se adaptan a sus necesidades , de acuerdo a sus funciones y naturaleza, es por ello que abordarás el tema de manera simple y sencilla de interpretar

Se le conoce como estado de resultados o estado de pérdidas y ganancias debido a que en él se reflejan los resultados de las operaciones realizadas durante un período determinado, mostrando detalladamente los ingresos generados por las ventas y los gastos en los que haya incurrido la empresa, así como el saldo remanente expresado en términos de ganancia o pérdida. Con base al resultado obtenido se determinan las condiciones económicas de la empresa.

Donde sus principales características que lo definen, según Guajardo y Andrade (2008, p.150) son:

Nota:

Es decir, según Guajardo y Andrade (2008:149) los negocios como parte de su operación, efectúan una gama muy amplia de transacciones, entre las cuales se encuentran las relacionadas con la generación de ingresos y la generación de gastos.

Por lo tanto, es necesario que exista un estado financiero en el que determine el monto de ingresos y gastos, así como la diferencia entre estos a la cual se le llama utilidad o perdida, para que los usuarios de la información financiera estén en posibilidad de evaluar las decisiones operativas que incidieron en la rentabilidad del negocio el cual se representa de manera gráfica en la figura 3, llamado estado de resultados.

Para comprender mejor el estado financiero se proporcionará a continuación una descripción general del mismo:

- Estado de resultados: Indica los logros obtenidos en las operaciones que realiza la empresa, representado en ingresos y gastos en un período de tiempo determinado, con el fin de precisar si se obtuvieron ganancias o pérdidas que a su vez se verá reflejado en la sección del capital contable en el estado de situación financiera.

En el estado de resultados hay una sección para los ingresos, gastos y una última para el resultado final o saldo, ya sea utilidad o pérdida.

- Ingresos: El rubro principal son las ventas o los ingresos percibidos por la prestación de algún servicio, ya que surgen de operaciones ordinarias del negocio

- Gastos:Se hacen diversas clasificaciones de los mismos, como los gastos generales, ya sea de venta y de administración

Clasificación de gastos:

- Los gastos de venta corresponden a erogaciones directamente con el esfuerzo de vender los bienes o brindar los servicios objeto del negocio.

- Los gastos de administración son los necesarios para llevar el control de la operación del negocio, el resultado integral de financiamiento incluye los gastos por interese

Recientemente, las normas de información financiera aplicables a la presentación del estado de resultados se han modificado considerablemente. En seguida se presentan las directrices más importantes que deben observarse para su elaboración, basado en Guajardo y Andrade (2008:149).

Las partidas que están incluidas en el estado de resultados se clasifican en:

- Ordinarias: Están relacionadas con el giro comercial de la entidad, es decir, las que se derivan de las actividades primarias que representan su principal fuente de ingresos, aún y cuando no sean frecuentes. Asimismo en esta categoría se incluyen otros ingresos y gastos, los cuales comprenden los ingresos y gastos que se derivan de operaciones incidentales. Un ejemplo a manera de ingreso, se representaría en la venta de algún bien o inmueble el cual está permitiéndole a la empresa una obtención de ingresos adicionales derivado de una venta no de acuerdo a las actividades comerciales comunes del negocio, a forma de egreso, sería el pago de una prima de riesgo por concepto de algún incidente el cual tenga que ser cubierto por la empresa.

- No ordinarias: Las cuales son las que se derivan de las actividades que no representan la principal fuente de ingresos para la entidad. Generalmente estas partidas son infrecuentes, como puede ser la cancelación de una concesión, una expropiación. Estas partidas no ordinarias sustituyen a las partidas extraordinarias mencionadas anteriormente en la normatividad de la información financiera

Las partidas de costos y gastos del estado de resultados se pueden presentar por función, por naturaleza o por una combinación de ambas según Guajardo y Andrade (2008:149-150).

- Función:

- Muestra, en rubros genéricos los tipos de costos y gastos atendiendo a su contribución a los diferentes niveles de utilidad o pérdida dentro del estado de resultados. Esta clasificación tiene como característica fundamental el separar el costo de ventas de los demás costos y gastos. Comúnmente los sectores comercial e industrial utilizan esta clasificación.

- Naturaleza:

- Desglosa los rubros de costos y gastos atendiendo a la esencia específica del tipo de costo o gasto de la entidad, es decir, no agrupados en rubros genéricos. Esta clasificación normalmente es utilizada por las empresas de servicio.

En el estado de resultados se debe presentar, en primer lugar, las partidas ordinarias y, cuando menos, los siguientes niveles de utilidad:

- Utilidad o Pérdida antes de Impuestos a la Utilidad

- Utilidad o Pérdida antes de las operaciones discontinuas

- Utilidad o Pérdida.

Por tanto, el estado de resultados se elabora con el fin de evaluar la rentabilidad del negocio, teniendo como objetivo principal determinar la solides y solvencia de las operaciones presentes de la empresa, de las cuales se derivarán el rumbo futuro de la misma, bajo el respaldo de un análisis acertado para la toma de decisiones

El estado de resultados juega un papel muy importante dentro de la organización, debido a que aporta información relevante sobre el comportamiento de las operaciones de la empresa, que a su vez este resultado complementará el estado financiero de variación en el capital contable en el que se muestra de manera específica la rentabilidad de la organización siendo fundamental para los accionistas y administradores financieros ya que es un informe concreto y objetivo que indica la realidad sobre las condiciones rentables de la entidad en estudio financiero. Para complementar lo anterior se presentan las siguientes definiciones:

- Paz (2001:152)

- Es un documento que muestra las modificaciones que ha tenido la inversión de los propietarios de una entidad en un periodo determinado

- Guajardo y Andrade (2008:150)

- Su objetivo principal es mostrar los cambios en la inversión de los accionistas de la empresa, en lo que se denomina capital contable, es decir, muestra los movimientos realizados para aumentar, disminuir o actualizar las partidas de capital del capital contable aportado por los accionistas, son factores indispensables para su elaboración, igualmente, las utilidades del periodo que haya generado el negocio y los dividendos que los accionistas hayan decidido pagarse se incluyen en este estado financiero.

Tomando como base las definiciones anteriores, a continuación se muestra de manera gráfica los elementos que lo componen:

De acuerdo con el ejemplo, se puede identificar que hasta la fecha estipulada en el estado de variaciones del capital contable, las aportaciones en el capital social ascendía a $300,000 pesos, asimismo gracias al registro de utilidades de ejercicios anteriores se presenta un aumento en el rubro mencionado por $87,000 pesos, donde hasta ese momento se podía contar con un total en el capital contable de $387,000 pesos, pero debido al registro de $8,000 pesos por concepto de pago de dividendos a los socios se hace valida la disminución al capital contable la cantidad antes mencionada, reflejando un saldo remanente del total de capital por $379,000 pesos netos.

Tomando como base el resultado del estado de variaciones en el capital contable es indispensable considerar que su resultado representará la cuenta de capital contable en el estado de situación financiera, lo que representa que de acuerdo al comportamiento de dicha cuenta se interpreta el respaldo económico que tiene la organización para asegurar el desarrollo de sus operaciones, por lo tanto es conveniente continuar con el estudio de otro estado financiero considerado como uno de los más comunes y funcionales para el análisis e interpretación de las condiciones de las PyME, llamado estado de situación financiera o balance general, el cual se define a continuación:

- Paz (2001,p.152)

- Documento que a una fecha determinada, informa sobre los recursos, obligaciones y patrimonio de una entidad.

- Guajardo y Andrade (2008,p.150)

- Informe que también se conoce como balance general, presenta información útil para la toma de decisiones en cuanto a la inversión y el financiamiento. En él muestra el monto del activo, pasivo y capital contable en una fecha específica.

Es decir, presenta los recursos con que cuenta la empresa, lo que debe a sus acreedores y el capital aportado por los dueños. Éste tipo de estado financiero es de vital importancia debido que a través de él se determina la administración, organización y comportamiento de sus cuentas representados en sus rubros vitales clasificados en Activos, Pasivos y Capital Contable, el cual se considera indispensable para las organizaciones, puesto que en él se muestra de forma concreta las condiciones operacionales de la empresa, ya sea para informar al consejo directivo, los inversionistas o alguna institución bancaria para acceder a algún apoyo económico.

Para su mejor apreciación se presenta la estructura que constituye al estado de situación financiera o balance general:

Guajardo y Andrade (2008:151) definen que las cuentas de activo se ordenan de acuerdo a su liquidez, es decir, su facilidad para convertirse en efectivo, por tanto, existen dos categorías:

- Activo Circulante:

- También llamado corto plazo, en esta sección de activo circulante se ubican las cuentas de efectivo de caja y bancos, inversiones temporales, cuentas por cobrar, inventarios, entre otras.

- Activo no Circulante o fijo:

- También llamado activo a largo plazo, se incluyen las cuentas de terrenos, edificios, depreciaciones, equipo de transporte, así como mobiliario y equipo. Adicionalmente están los activos intangibles como marcas registradas, franquicias, derechos de autor y otras.

El Pasivo se clasifica en pasivo a corto plazo o circulante y pasivo a largo plazo o no circulante. En el primero se incluyen todas aquellas deudas que tenga un negocio cuyo vencimiento sea en un plazo inferior a un año. Por ejemplo, las cuentas por pagar a proveedores, intereses por pagar, impuestos por pagar entre otras.

La sección de pasivo a largo plazo incluye deudas con vencimiento superior a un año. Por ejemplo, préstamos bancarios y obligaciones por pagar.

En la sección del capital contable se presentan las cuentas del capital social común y preferente, así como las utilidades retenidas, entre otras. Y para identificar mejor lo anterior descrito, se presenta el siguiente estado de situación financiera:

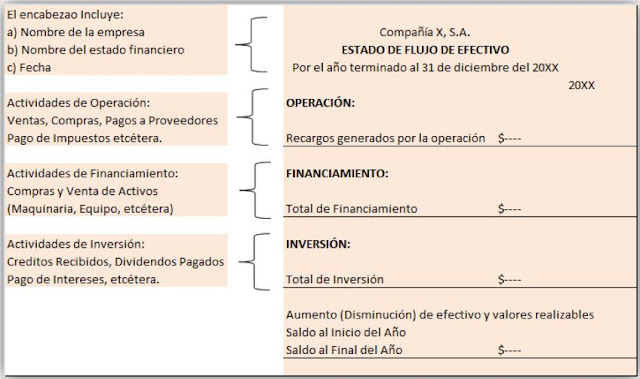

Una vez analizados los estados de resultados o de pérdidas y ganancias, de variación en el capital contable, de situación financiera o balance general, también es importante abordar el estado de flujo de efectivo, debido a que éste es el que presenta de manera concreta el funcionamiento operativo de la empresa, a través de las entradas y salidas de efectivo, las cuales definen las condiciones y la administración de sus recursos financieros. Éste estado, de acuerdo a su naturaleza, define los cambios en la situación financiera derivados de las operaciones generales de la organización, por ello es fundamental abordar su presentación de manera más concreta.

Para complementar lo antes mencionado, se describe la estructura formal del estado de cambios en la situación financiera o estado de flujo

de efectivo.

Ampliando la información sobre el desarrollo y aplicación del estado de cambios en la situación financiera, enseguida se muestra un caso

de ejemplo:

De acuerdo al ejemplo del desarrollo del flujo de efectivo de la compañía X en la fecha estipulada, la partida inicial que le genera ingresos es la de ventas por $115,000 pesos clasificada como actividades de operación, las cuales se derivan de las funciones cotidianas de la empresa, así como también un ingreso adicional por concepto de financiamiento por la cantidad de $120,000 pesos, acumulando un saldo total de ingresos por $235,000 pesos, y así como también una suma de salidas o egresos de dinero por concepto de pago a proveedores, intereses por pagar, impuestos por pagar y dividendos pagados al final del año, representado por un egreso total de $155,650, donde al final del año se presenta un cierre total con un saldo de efectivo de $79,350 pesos derivado de la diferencia de los ingresos totales menos los egresos del año presentado.

En resumen, el estado de cambios de la situación financiera determina el saldo final del efectivo que tiene una empresa al finalizar un periodo de operaciones, lo cual delimita el nivel de liquidez del negocio.

Los estados financieros se consideran

básicos en la administración económica de

la empresa, con base a la información que

de ellos emane, se determinarán los

planes y la toma de decisiones para el

cumplimiento de los planes prestablecidos

en la empresa.

1.3. Interpretación y análisis de estados financieros

Para perfeccionar la capacidad de administración y desarrollo de los estados financieros, es fundamental la formación en el análisis e interpretación de los mismos, debido a que de ello se deriva de manera concreta la formación de escenarios sobre las condiciones económicas y financieras de la empresa, por ello, se abordará el tema sobre las técnicas de evaluación y análisis fundamentales para la interpretación de los estados financieros, el cual representa una herramienta de valoración necesaria para los factores internos y externos que apoyan o limitan el desempeño de la empresa.Uno de los aspectos relevantes que caracterizan a las empresas es el reflejo de sus números

proyectados a través de sus indicadores económicos, por lo que es de vital importancia iniciar con la

comprensión de los métodos que permitan conocer e interpretar dichos indicadores, como parte de las

actividades de la administración financiera, debido a que de ellos se derivan las condiciones

económicas actuales de la empresa.

Para comprender mejor la importancia que representan los indicadores financieros, se iniciará primeramente con la descripción de lo que representa el análisis, el cual implica la separación de las partes de un todo para examinar a profundidad y obtener de una mejor manera buenos resultados. Con esto nos referimos a la necesidad de separar los elementos que integran y hacen funcionar las finanzas de la organización.

Actualmente se considera al análisis financiero una herramienta básica para el completo conocimiento de los negocios y con ello detectar de manera precisa el tipo de problema o combinación de los mismos que tenga una empresa en un momento determinado, por lo tanto se

requiere de la utilización de la técnica llamada, análisis e interpretación de estados financieros.

Ejemplo:

Un médico, revisa a los pacientes y con sus conocimientos, detecta las enfermedades y

diagnostica los problemas por los cuales atraviesan, y no solo eso, sino que además

prescribe los medicamentos necesarios para que sanen.

De esa forma, el administrador financiero o responsable del manejo de los recursos

económicos de la PyME, debe saber identificar los problemas por los cuales atraviesa y

de esa forma prescribir y definir las acciones necesarias para que la empresa sea una

compañía sana.

En ese contexto, se puede apreciar la importancia que representan los indicadores en la evaluación financiera para la detección de los síntomas que generan el comportamiento económico de la empresa.

A continuación se definen y muestran los indicadores de manera concreta para una mejor comprensión, buscando con ello identificar el papel que representan en el estudio de la información financiera de las PyME.

Para comprender mejor la argumentación de los indicadores financieros, se describe la siguiente analogía:

Se contrata a dos carpinteros para la elaboración de una mesa, donde se estipula dos días como tiempo límite de entrega, donde una vez transcurrido el período, los dos carpinteros entregaron su producto final en tiempo y forma de acuerdo a lo solicitado, sin embargo, cuando se pidió la factura de pago para solventar los servicios brindados por los mismos, resulta lo siguiente:

Ahora bien, si haces un análisis para determinar la eficiencia y eficacia del trabajo realizado por parte de los dos carpinteros:

¿Cómo determinarías que ambos fueron eficaces? Y ¿Quién mostró mayor eficiencia?

En este caso, fue el primero, porque cumplió su compromiso de entrega de acuerdo a la calidad y características del producto con menos recursos, lo que representa la mejor oferta y garantía de optimización de los recursos económicos para solventar la necesidad.

Para saber de manera práctica como obtener los anteriores índices, es necesario la utilización de las técnicas de análisis cuantitativas, las cuales representan una herramienta fundamental para el cálculo y valuación numérica de la información económica de la organización, traducida a índices y cantidades que permitirán apreciar de forma tangible la condición financiera de la empresa.

Guajardo y Andrade (2008:158), definen que el análisis financiero consiste en estudiar la información que contienen los estados financieros básicos por medio de indicadores y metodologías plenamente aceptados por la comunidad financiera, con el objetivo de tener una base más sólida y analítica para la toma de decisiones.

Tomando como referencia la analogía descrita por Guajardo y Andrade para describir la interpretación de los indicadores financieros, y apreciar el beneficio de este tipo de análisis: se adquieren automóviles considerando su rendimiento de kilómetros por litro de gasolina; se evalúa a los jugadores de béisbol conforme a su promedio de carreras limpias permitidas, o según su promedio de bateo, y a los jugadores de baloncesto, de acuerdo con su porcentaje de tiros a la canasta encestados o tiros libres anotados, etcétera. Estos indicadores sirven para evaluar su desempeño y con fines de comparación, en el caso de los indicadores financieros, sirven para efectos similares, ya que se utilizan para ponderar y evaluar los resultados de las operaciones de la empresa.

Por lo tanto, las cifras contables tienen poco significados en sí mismas, la manera de establecer si una cantidad es adecuada, es decir, si se mejora o empeora o si está dentro o fuera de proporción, consisten en relacionarla o compararla con otras partidas, por ende, diversas organizaciones proporcionan información de sí mismas pero de años anteriores, o concerniente a la industria en la cual operan, para ello, es indispensable el análisis financiero, que se basa en indicadores financieros.

Un indicador financiero es la relación de una cifra con otra, dentro o entre los estados financieros de una empresa, que permite ponderar y evaluar los resultados de las operaciones de la compañía. Existen diferentes indicadores financieros, también llamados razones financieras, que permiten satisfacer las necesidades de los usuarios. Cada uno de estos indicadores tiene ciertos propósitos, algunos ejemplos más comunes en los cuales se usan los resultados de los indicadores financieros son:

- Instituciones bancarias, una de las primeras funciones de las mismas es evaluar los indicadores de liquidez para conocer la capacidad de pago de su cliente a corto plazo y tener una referencia sobre la capacidad de pago y autorización de límite de crédito.

- Inversionistas o accionistas mismos de la empresa, un factor determinante para obtener de manera concreta la rentabilidad de la empresa en el corto y largo plazo, es a través de los indicadores de rentabilidad

Hoy en día las empresas no pueden evitar enfrentarse a la nueva realidad de mercado basado en la competitividad, donde las organizaciones se ven obligadas a buscar las mejores alternativas que les permitan elevar el grado de asertividad para poder hacer frente a esta tendencia de mercado.

En ese sentido, uno de las principales aspectos que se debe tomar en consideración para sobrellevar las condiciones actuales de mercado y que permitan elevar la competitividad de la empresa, es a través del estudio de sus factores internos, los cuales están totalmente ligados al desempeño de la organización y que, de acuerdo a su práctica, se verá reflejado en las utilidades de la misma.

Dicho de otra manera, los factores internos operativos de la empresa se clasifican en: clientes, proveedores, competidores, público e intermediarios. Éstos se ven reflejados en la operación de las cuentas financieras de la empresa, por consecuencia, una forma de especificarlos es a través de los clientes que representan las ventas clasificadas en contado o crédito; así mismo, los proveedores repercuten en los niveles de venta, de acuerdo a sus precios y los niveles de deuda que se tengan con ellos, es decir, si no se identifica con precisión a los eslabones de la cadena que facilitan los insumos para lo operación general de la empresa, esto puede llevar a un incremento de sus pasivos y costos de venta, que a su vez se verán reflejados totalmente en las utilidades de la organización.

La representación de los competidores, públicos e intermediarios que funcionan como medio de análisis para la dirección de los planes operativos y de mercado de la empresa mediante la técnica del benchmarking, tiene que estar en constante estudio e identificación de las variables internas que permitan apreciar los efectos de naturaleza diversa al interior de la empresa para estar preparados para la toma de decisiones.

Siguiendo con el estudio de las repercusiones en el desempeño de las empresas, otro de los factores de gran influencia en los resultados y dirección de las organizaciones es el externo, debido a que se caracteriza por variables exógenas o bien variables que no están al alcance de las empresas para influir sobre ellas (inflación, tasas de interés, Índices de Producción Interna Bruta (PIB) y Tipo de Cambio, por mencionar algunos.), lo cual pone en el entendido que es fundamental que las organizaciones estén alerta de su comportamiento por medio del análisis económico financiero y operacional, lo cual permita redireccionar a tiempo cualquier acción que repercuta en los resultados prestablecidos en la empresa.

Lo anterior repercute de forma directa en la oferta y demanda en un escenario económico, que al manifestar movimientos tanto negativos o positivos se reflejan en las utilidades y niveles económicos de las empresas. Es decir, al existir niveles inflacionarios considerables, automáticamente el circulante económico generalizado en una economía se vería afectado, bajando los niveles de consumo, generando baja en las ventas de los negocios, manifestando señales para los bancos los cuales se verían obligados a aumentar sus tasas de interés para mantener seguro su dinero ante la situación tan incierta, derivando también una pérdida de poder adquisitivo de la moneda y tipo de cambio.

Esto incide en una desaceleración económica generaliza, que pondrá a las organizaciones en una situación que requiere de gran creatividad para sobrellevar ciertos escenarios. Los instrumentos y herramientas con los cuales las empresas pueden hacer frente a ello, son el estudio y análisis de los factores, tanto internos como externos, que repercuten en las operaciones y desempeño de las organizaciones, que a su vez permiten proyectar de manera acertada sus números en los estados financieros para la toma de decisiones, según sea su estrategia.

Finalmente, una argumentación general y resumida de la presente unidad, es la vital importancia de conocer y diferenciar los distintos tipos de estados financieros como pieza clave en el desempeño de su análisis y también los distintos indicadores que reflejan las condiciones económicas de las empresas, debido a que de ellos se deriva la construcción de escenarios e interpretación de los mismos, para la evaluación del desempeño de las variables internas y externas de la organización que respaldarán de forma acertada la toma de decisiones.

Todo lo anterior, describe y define la importancia que representa el análisis cuantitativo para la empresa como herramienta en la determinación de las condiciones económicas y financieras de la misma, las cuales contribuyen de manera directa en la toma de decisiones y el cumplimiento de los planes prestablecidos.

Unidad 2. Análisis e interpretación financiera de estados financieros

Clasificación de los indicadores de análisis en los estados financieros

Debido a las exigencias y la competitividad que demanda el mundo de los negocios, hoy en día, las organizaciones se han visto obligadas a adoptar las nuevas medidas de evaluación y desempeño para conocer el comportamiento de sus finanzas, uno de los instrumentos básicos que comúnmente utilizan la mayoría de las organizaciones es el de los indicadores económicos y para su elaboración es necesario realizar previamente el análisis de los estados financieros. Por esta razón, en este tema abordarás la importancia y clasificación de los indicadores económicos fundamentales para conocer la operación y desempeño de la empresa. Antes de iniciar el análisis financiero, es indispensable identificar el objeto de cada una de las cuentas dentro del contexto operativo de la empresa, debido a que la relación dada entre una y otra representa distintos resultados según la interpretación que se le dé. Lo que obliga a conocer la importancia y la clasificación de los indicadores financieros que proyecta la dirección y resultados operativos de la organización.Para su identificación e interpretación es necesario conocer la clasificación, la cual se presenta a continuación:

Del cuadro anterior, se puede afirmar que, según las necesidades de información por parte de la empresa, dependerán el uso y aplicación de los indicadores financieros, para conocer el comportamiento de las áreas en estudio que a su vez permitirán su interpretación para la toma de decisiones.

En resumen, el conocimiento e identificación de los indicadores presentados juegan un papel fundamental para el administrador financiero, debido a que son parámetros que le permiten evaluar las condiciones económicas de la empresa y tomar las decisiones más acertadas.

Métodos de análisis financiero

Una vez analizada la clasificación e importancia de los indicadores económicos, es indispensable conocer las técnicas de análisis para la evaluación de los distintos estados financieros, que permiten la obtención de información económica para entender el comportamiento de las operaciones de la empresa.Para contextualizar la clasificación de los métodos de análisis financieros, se comenzará por definirlos:

Como técnicas aplicadas para simplificar, separar o reducir la información descriptiva y numérica que presentan los estados financieros, a fin de medir sus relaciones en un mismo período y los cambios sufridos en varios períodos.

Existen varios métodos para analizar el contenido de los estados financieros, sin embargo, tomando como base la técnica de la comparación, se pueden clasificar en forma enunciativa y no limitativa.

A continuación se describen de acuerdo a Perdomo (2000:87-88):

Definitivamente se puede argumentar que existe una metodología de análisis y técnicas de acuerdo a las necesidades de información, para obtener los indicadores que permiten conocer el comportamiento de los recursos financieros de la PyME, con el objetivo de contextualizar la situación económica actual en relación a periodos anteriores para el desarrollo de los planes de la empresa.

El tipo de metodología que se utiliza para el análisis de los estados financieros, dependerá de la cantidad de los mismos que se desea estudiar, de modo que, para la metodología vertical se analizará un estado financiero, para el horizontal se emplearán dos estados financieros y para el histórico se deberán considerar una serie de estados financieros. Por consiguiente, se muestra una ilustración donde se representan los tipos de métodos según el análisis requerido.

Continuando con la descripción de los métodos de análisis financieros, se iniciará con uno que se caracteriza por medir las variaciones de dos estados financieros a través del tiempo, llamado método de análisis horizontal.

Este método se caracteriza por realizar el análisis a través de series de tiempo, el cual compara las condiciones económicas de la empresa en distintos momentos, basado en ejercicios anteriores y/o ejercicios proyectados.

Revisa el ejemplo “Método de análisis horizontal” Se explica su utilidad, como se aplica y su interpretación

A continuación se presenta un ejemplo de la aplicación del método de análisis horizontal.

Para determinar la variación absoluta entre las cuentas o partidas a analizar, se deberá considerar una cifra actual que representa los resultados del último periodo relacionado con la cifra base que es la cuenta con la que se quiere comparar y determinar la variación dada entre ambas, lo cuál establecerá los resultados que representan la situación actual de la cuenta comparada con el año anterior.

Es decir, ((Cifra Actual/ Cifra Base-1)*100), tomando como base el siguiente ejemplo de la empresa Siglo S.A. de C.V. se aplicará la técnica de variación horizontal a la cuenta de efectivo, donde al final se presentará a la variación con la interpretación de su resultado.

Lo que representa que tomando como base la cantidad de efectivo generada el año pasado con la cantidad del año actual, se aprecia un incremento del 72% lo que refleja un aumento en su efectivo que demuestra liquidez lo que proyecta una operación positiva en la generación de recursos económicos.

El otro método, conocido como método de análisis vertical, permite medir de forma cruzada las diferentes cuentas de la empresa, con el fin de obtener la proporción de influencia de las mismas, de acuerdo al total que representan en los distintos rubros de la compañía.

Éste método se define como estático por su técnica de aplicación vertical, debido a que se utiliza para el análisis de un estado financiero a una fecha fija o periodo determinado, y se clasifica en:

Y se caracteriza porque se limita al estudio del estado financiero de un año específico, sin considerar variaciones o situaciones que permitan apreciar razones de efecto en el comportamiento de sus cuentas.

En conclusión, se puede argumentar que los métodos de análisis financiero son herramientas indispensables para conocer la situación actual de la empresa y con ello la dirección que deberá seguir frente a las condiciones de mercado y sus competidores. A través del uso de los métodos se obtienen los indicadores que describen de forma puntual el comportamiento de sus recursos económicos, por lo que se convierte en una herramienta indispensable para la administración eficiente de las PyME.

Revisa el método de análisis vertical. Se explica su utilidad, como se aplica y su interpretación.

A continuación se presenta un ejemplo de la aplicación del método de análisis vertical.

Para determinar la relación e influencia entre cada una de las cuentas o partidas, se debe considerar la cuenta base que representa el valor total o absoluto de un rubro o cuenta específica de la empresa, relacionada a una cuenta la cual se quiera comparar que se representa como cifra parcial o cuenta comparada, donde el resultado representará la influencia de la cuenta comparada en relación al total absoluto de alguna cuenta o rubro específico de la empresa.

Es decir, ((cifra Parcial/ Cifra Base)*100) representado en porcentaje, o bien (Cifra Parcial/Cifra Base) representado a forma de razón, tomando como base el siguiente ejemplo de la empresa del Siglo S.A. de C.V. se aplicará la técnica del análisis vertical a la cuenta de efectivo en relación al activo total al activo total en relación al pasivo total, donde al final se presentará la interpretación de sus resultados basados en la relatividad de las cuentas.

Fuente: Guajardo y Andrade (2008:148)

Objetivo del método de razones

Una de las funciones que se tornan indispensables para la obtención de los índices económicos son los métodos de las razones

financieras, las cuales descifran el comportamiento y manejo de los recursos de la empresa, por lo que en este tema se te proporcionarán

los fundamentos necesarios para su comprensión.Uno de los métodos más utilizados para el estudio de los estados financieros de forma independiente es el método de razones simples, mismo que se caracteriza por ser un método vertical. Este método es el más común para el análisis financiero por ser sencillo y fácil de interpretar, ya que consiste en comparar y obtener coeficientes entre dos cuentas o grupos de cuentas del balance general o del estado de resultados para conocer la relación que guardan entre sí.

Cabe señalar, que el éxito de la aplicación de este método radica en la adecuada selección de las cuentas a comparar para obtener la información que ayude a conocer a la empresa en estudio. Los elementos que se buscan medir con este método de acuerdo a Gómez (2000:50-60) se clasifican en:

Para poder comprender e interpretar el método de las razones financieras simples se presentará el siguiente ejemplo, pero no sin antes considerar estos dos puntos (Gómez, 2000, p.48):

- . El criterio que se impondrá a cada una de las razones financieras son de carácter universal y no cambia ni con el país, giro y empresa, es decir, que el criterio siempre resultará vigente por la propia naturaleza de la razón financiera.

- . La política que se impondrá a cada razón financiera, será designada por el gerente o director de la PyME de que se trate, en función de su propia historia o antecedentes en ese rubro, o de las necesidades de obtener las metas y objetivos de la empresa

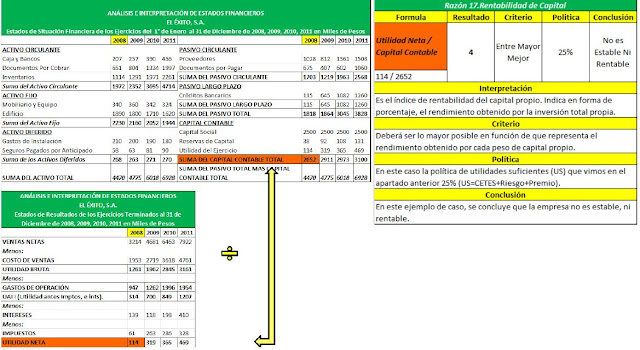

Dentro de los ejemplos de Razones simples se muestran ejercicios sobre el desarrollo de este método para comprender su aplicación en la empresa, tomando como base los estados financieros de la empresa Éxito S.A., se aplica y explica el método de razones simples por medio del método vertical y se considerará solo el año 2008 (Gómez,2000:49-59).

Razones que estudian la solvencia

En este gráfico se describe el cálculo de la razón de Circulante de acuerdo a su fórmula financiera.En este gráfico se describe el cálculo de la razón de Liquidez o Prueba del ácido de acuerdo a su fórmula financiera.

Razones que estudian la estabilidad basado en la razón de Estructura del Capital

En este gráfico se describe el cálculo de la razón del Capital ajeno a Capital propio de acuerdo a su fórmula financiera.En este gráfico se describe el cálculo de la razón de Deuda a corto plazo a Capital propio de acuerdo a su fórmula financiera.

En este gráfico se describe el cálculo de la razón de Deuda a largo plazo a Capital propio de acuerdo a su fórmula financiera.

En este gráfico se describe el cálculo de la razón de proporción de Activo fijo en relación al Capital propio de acuerdo a su fórmula financiera.

En este gráfico se describe el cálculo de la razón de proporción de Capital contable en relación al Capital social de acuerdo a su fórmula financiera.

Razones que estudian el ciclo Económico de la Empresa

En este gráfico se describe el cálculo de la razón de rotación de Cuentas por cobrar de acuerdo a su fórmula financiera.En este gráfico se describe el cálculo de la razón de Rotación de inventarios de acuerdo a su fórmula financiera.

En este gráfico se describe el cálculo de la razón de Rotación de cuentas por pagar de acuerdo a su fórmula financiera

En este gráfico se describe el cálculo de la razón de Velocidad de cobro de acuerdo a su fórmula financiera.

En este gráfico se describe el cálculo de la razón de Velocidad de pago de acuerdo a su fórmula financiera.

Razones que estudian el Análisis de la Productividad de la Empresa

En los siguientes gráficos se describirá el cálculo de las razones de estudio de ventas. En donde comenzaremos con la razón de relación de Ventas a capital contable.En este gráfico se describe el cálculo de la razón de Ventas netas a Capital de trabajo de acuerdo a su fórmula financiera.

En este gráfico se describe el cálculo de la razón de proporción de Ventas netas en relación al activo fijo de acuerdo a su fórmula financiera.

Razones que estudian el análisis de la Rentabilidad de la Empresa

En este gráfico se describe el cálculo de la razón del Margen neto de acuerdo a su fórmula financiera.En este gráfico se describe el cálculo de la razón de proporción de Rentabilidad del capital de acuerdo a su fórmula financiera.

En este gráfico se describe el cálculo de la razón de proporción de la Rentabilidad de la inversión de acuerdo a su fórmula financiera.

Este método se aplica al comparar las razones reales obtenidas del análisis de los estados financieros de la unidad económica, con las medidas estándar establecidas de donde se obtienen una serie de desviaciones, estas pueden ser positivas o negativas.

Con el uso de las razones estándar, se establece el grado de avance hacia los objetivos administrativos y productivos propuestos por unidad económica. (Valbuena, 2000:148).

Las razones estándar se dividen en internas y externas; las internas se obtienen de la comparación de una cuenta a través del tiempo, para la obtención del promedio de sus resultados que indicará el comportamiento estándar de la misma, de igual manera, las razones externas tienen el mismo mecanismo pero comparado con razones obtenidas de empresas similares.

Se define como promedio aritmético o media aritmética y se obtiene al dividir la suma de los datos que proporcionan entre el número de ellos. Esto es, la razón media o estándar, se obtiene sumando los términos de la serie (ya sean cifras o razones simples) y dividiendo el resultado de esta suma entre el número de términos.

Entonces, para comprender mejor este método antes de llevarlo a la aplicación se deben tener en cuenta los siguientes requisitos considerados por Perdomo (2002:105-106):

Generalmente, antes de iniciar la interpretación de las razones en el contexto de la empresa, se comienza con un previo análisis para determinar la posición financiera de esta, con el objeto de identificar, tanto sus puntos débiles como fuertes, para la mejor comprensión y manejo de las finanzas de la empresa.

Dicho análisis proyecta la relación existente al comparar los resultados de dos o más cuentas que integran los estados financieros, los cuales describen de forma precisa las condiciones o situación exacta de la cuenta en estudio que determinen de manera sólida y analítica la toma de decisiones.

Algunos ejemplos que demuestran la importancia de la interpretación financiera son:

- Instituciones bancarias, interesados en la liquidez a corto plazo, para la evaluación de pago del cliente.

- Los acreedores que se interesan en la rentabilidad y el poder de generación de utilidades por parte de las empresas, debido a que de esa manera les permiten apreciar la capacidad de saldar sus deudas.

- Los accionistas, en los indicadores de rentabilidad de corto y largo plazo o si se está interesado en invertir en determinada empresa.

Por tanto, considerando que las razones financieras consisten en comparar y obtener coeficientes entre dos cuentas o grupos de cuentas del balance general, así como del estado de resultados, con el fin de conocer la relación que guardan entre sí e inclusive su comportamiento a través del tiempo, en consecuencia es indispensable reflexionar que su importancia radica en su aplicación e interpretación y no en lograr el mayor número de relaciones entre renglones del balance general o del estado de resultados sin sentido alguno. Si se realizan con sentido común puede ser un método que lleve a comprender mejor la planeación financiera de la empresa lo que fortalecerá las operaciones económicas de la misma.

En resumen, la importancia que representa el uso de las razones financieras para la obtención de los índices económicos de la empresa, se puede argumentar que radica en la interpretación de las mismas para la presentación de resultados traducidos a información financiera, cuyo adecuado uso juega un papel indispensable en el desarrollo y proyección de metas futuras, así como el aseguramiento del cumplimiento de los objetivos presentes de la empresa.

Para entender la aplicación de los métodos de razones estándar, revisa los siguientes documentos

Ejemplo del Método de razones estándar.

- Caso de Razones Estándar.

- Ejemplos de la interpretación de las Razones en el Contexto de la Empresa.

Metodología para reducción.

Para finalizar con el último tema de la unidad, se presenta el método de reducción de estados financieros a porcientos integrales, éste método es muy útil porque permite a las empresas conocer la proporción existente entre cada una de sus cuentas, a través de la relación y cálculo de sus valores en los estados financieros.En este tema identificarás la influencia que tienen los porcientos integrales dentro del estudio de los estados financieros, que te permitirán tener un acercamiento a la interpretación del comportamiento y administración financiera aplicada en las PyME.

El método de análisis financiero llamado reducción a porcientos integrales, es una herramienta de uso común en la mayoría de las empresas como aplicación de apoyo en el manejo e interpretación del comportamiento de sus recursos, utilizándose para situar el comportamiento de cada una de sus cuentas en relación a la representación total del rubro que representan.

Perdomo (2002, p.55), argumenta que el procedimiento de porcientos integrales consiste:

“en la separación del contenido de los estados financieros correspondientes a una misma fecha o un mismo periodo, en sus elementos o partes integrantes, con el fin de poder determinar la proporción que guarda cada uno de ellos en relación de un todo”.

Las características que definen a esta técnica de análisis en cuanto a su aplicación, tiene un uso vertical y maneja valores absolutos como cifras de comparación. Es decir, una forma de interpretar el argumento de Perdomo (2000, p.93) sobre la forma procedimental sería:

Ilustrando lo anterior, se presenta el siguiente ejemplo para la identificación de las cifras según su naturaleza y aplicación del método de reducción a porcientos integrales. Se toma como base el estudio de la relación de la cuenta de inventarios con el activo circulante de la empresa del año 2011.

De cualquier forma la aplicación de la fórmula puede hacerse de manera indistinta pero generalmente la del porciento integral se usa para los estados financieros sintéticos y la del factor constante para estados más detallados.

Finalmente, se puede concluir que la importancia que representan los porcientos integrales como herramienta de análisis, para la obtención de información sobre el comportamiento de cada una de las cuentas de la empresa, es indispensable para la interpretación de los estados financieros como medida de reforzamiento en la administración financiera de sus cuentas, con el fin de elevar la competitividad a través del rendimiento de estas.

Revisa el documento Ejemplo sobre la metodología de reducción. Para comprender su desarrollo y aplicación.

Unidad 3. Diagnóstico financiero

3.1 Generalidades del diagnóstico financieroPara poder comprender la importancia y asignar el valor que merece la información financiera dentro de las empresas es necesario conocer y entender su razón de ser, así como su aplicabilidad. Por lo tanto, es fundamental retomar los temas desarrollados en las unidades anteriores e interpretar su significado y aplicación para obtener una perspectiva más amplia sobre la situación financiera de la PyME que sirva como antesala para la toma de decisiones.

Por consiguiente es necesario dar respuesta a las siguientes interrogantes:

- ¿Cuáles son los pasos que se deben seguir para elaborar un diagnóstico financiero?

- ¿Cuáles son los factores externos que afectan la forma de decisiones financieras?

- ¿Cuáles son las consideraciones que se deben tomar en cuenta a la hora de elaborar un diagnóstico financiero?

- ¿Por qué es importante elaborar un diagnóstico financiero?

Con referencia a lo anterior y para dar inicio al diagnóstico financiero, se debe recopilar y analizar la información financiera de la entidad en estudio, con el objetivo de evaluar sus operaciones y el primer paso para realizarlo es contar con información cuantitativa necesaria para su correcto desarrollo, basado principalmente en el marco conceptual integrado por las características, conceptos, postulados y estados financieros básicos, donde, para su mejor apreciación e identificación, se presenta la siguiente figura:

El marco conceptual de la información financiera, es la representación de los esquemas correctos e incorrectos en la forma de presentarla en una entidad, la cual define de manera lógica su función, naturaleza y las limitaciones de la información.

Ahora bien, dicha información se obtiene de los estados financieros con el objetivo de mantener a los interesados informados sobre las condiciones económicas de la organización, para que se puedan tomar decisiones en forma oportuna y acertada.

Fuente: Basada en Guajardo y Andrade (2012, p.51)

La necesidad de información en la cual están inmersas la mayoría de las empresas es bastante cambiante y dinámica, así como el comportamiento de la economía de un país, lo que genera por inercia que los empresarios tengan que responder de manera vertiginosa, para no enfrentarse a situaciones desafortunadas que pongan en desventaja a la empresa y que interfieran en el éxito de la misma. Es aquí, donde la contabilidad financiera funge como refuerzo, para facilitar el acceso a la información necesaria para la estructura del informe económico que contenga las características básicas, para el aseguramiento de la oportuna toma de decisiones y así asegurar la veracidad y calidad de la información, mediante el apoyo de las siguientes características:

Finalmente, la representación y estructura del contenido anteriormente descrito, tiene como objetivo mostrar que el informe financiero es la base para la estructuración del diagnóstico económico, que a su vez funcionará como base para la estructuración de los planes y la correcta toma de decisiones para la empresa, bajo un esquema normativo, el cual se representa bajo la siguiente figura de los postulados básicos:

Todo lo anterior representa los fundamentos básicos necesarios para el correcto desarrollo y estructura que describe al diagnóstico financiero, el cual debe reflejar la información de una manera razonable sobre la situación y desempeño financiero de una empresa, basada en una imagen transparente de sus elementos contables, descritos en el comportamiento de sus activos, pasivos, capital, gastos e ingresos que respalde su correcta interpretación y toma de decisiones.

La información es ícono de certidumbre y seguridad, lo que hace referencia a que una información oportuna puede llegar a representar la decisión correcta que lleve a la empresa por la dirección esperada o bien, todo lo contario por la falta de esta, lo que repercute de manera significativa en el cumplimiento de los planes establecidos por la misma.

Material de apoyo: Para complementar tu aprendizaje, revisa el siguiente documento:

“Marco conceptual de la información financiera”

Es de suma importancia estar informados y alertas sobre los factores externos que afectan las decisiones financieras de la empresa para el logro de los resultados y objetivos planteados, por lo que a continuación abordarás éstos de manera más amplia para su mejor comprensión.

Uno de los principales factores a considerar, antes de la toma decisiones, es el estudio de las condiciones operativas y externas que influirán en la ejecución de los planes para el logro de los objetivos planteados por la empresa, donde el primer paso para su realización es el análisis prospectivo, el cual se define como la proyección futura de los planes a realizar, con un enfoque de aplicación al presente que permita el aseguramiento de lo planeado, de acuerdo a los tiempos y estrategias previstas.

Tomando como base lo anterior, a continuación se presentan las características que define Rodríguez (2012:228) para llevar a cabo el proceso del análisis prospectivo:

Es indispensable considerar los factores externos que influyen en la ejecución de dichos planes. A continuación se presentan los principales factores:

Como puedes observar los factores inciden de manera directa, en el desarrollo, determinación de las operaciones y comportamiento económico de la empresa; para interpretar mejor sus efectos, de manera más gráfica, se presenta la siguiente figura aplicada al estado de resultados:

Todas estas características causan efecto en los estados financieros, y para ser más explícitos, se presenta el siguiente cuadro:

Lo anterior, representa un contexto general de la empresa, se utiliza para la realización de los planes y estrategias o bien para el análisis de los inversionistas, para conocer el desempeño de la organización frente a un todo económico e industrial, lo que generará las bases para la realización del diagnóstico financiero que describirá las condiciones financieras y operativas de la organización, necesarias para la generación de los planes y toma de decisiones.

Ahora bien, para concluir con la descripción y desarrollo del diagnóstico financiero, se iniciará con el reconocimiento del principal elemento que gira en torno a él y es la preparación del informe financiero. Éste se juzga de acuerdo a las necesidades de información de los usuarios de los estados financieros y las fuentes de información alternativas, como datos económicos y de la industria, informes del analista y declaraciones voluntarias por parte de los administradores financieros para un mejor respaldo de su contenido, es decir:

Y para dar inicio a su desarrollo, una vez interpretado el gráfico anterior, es necesario seguir los siguientes pasos para elaborar un diagnóstico financiero:

De la misma manera, se debe tener en cuenta el sistema propuesto por Guajardo y Andrade (2012, pp.370-371) llamado modelo del informe financiero que permite cumplir con el objetivo de informar a una gran cantidad de usuarios, entre los que se encuentran empresarios, inversionistas, acreedores, analistas y público en general, sobre la situación financiera de la empresa, su desempeño y en general sobre datos relevantes para la toma de decisiones de los distintos usuarios. Dada la gran diversidad de interesados en las finanzas de las compañías y sus distintas necesidades de información, el informe financiero plantea el reto de satisfacerlos a todos. Para mantener un equilibrio en la información y así atender a los distintos usuarios se adoptó el modelo que se ha vuelto un estándar en el mundo de los negocios llamado Modelo del informe financiero, el cual se enfoca al estudio de la información:

Por consiguiente, su objetivo central se basa en presentar información financiera representativa al comportamiento de las operaciones de la empresa, de manera amplia, para obtener una visión completa y correcta, para la eficaz toma de decisiones, basada en el análisis estratégico de la información relevante para la organización y con ello trazar los planes presentes y futuros de la misma para la obtención de sus metas.

Para finalizar, se tendrá que tener presente que todos los anteriores temas proporcionan los fundamentos necesarios para la interpretación de la información financiera necesaria para la correcta elaboración del diagnóstico financiero, el cual se caracteriza por la descripción general del comportamiento de las cuentas y operaciones de la empresa. Esta metodología representa el medio que define las condiciones financieras de la PyME de una manera clara y eficaz, para la apropiada estructura del informe financiero propicio para toma de decisiones.

Material de apoyo:

Consulta los siguientes documentos para complementar tu aprendizaje:

Análisis financiero

El método MR: Maximización de resultados para la pequeña empresa de servicios.

Material de apoyo:

- ¿Quieres saber más sobre el ejecutivo financiero? Revisa el documento "Las responsabilidades del administrador financiero".

- Revisa el documento "importancia de las finanzas en las áreas no financieras", para reafirmar la relación de las principales disciplinas que se apoyan en las fianzas para el éxito de la empresa.

- Los indicadores financieros tienen distintas aplicaciones según el enfoque que se le dé. Revisa el documento “Indicadores financieros en una adquisición” de Pedro Hernández. Vicepresidente del Comité de Finanzas Corporativas

- ¿Quieres saber más sobre la aplicación de este método? Revisa el ejemplo “Método de análisis horizontal” Se explica su utilidad, como se aplica y su interpretación.

- Revisa el ejemplo “Método de análisis vertical” Se explica su utilidad, como se aplica y su interpretación.

- Revisa el ejemplo “Razones simples”

No hay comentarios:

Publicar un comentario